Más leído

- 1. Yolanda Díaz, ministra de Trabajo y Economía Social, visita Copreci

- 2. El Grupo MSI recibe el premio a la mejor pyme industrial del año

- 3. 20 años de cooperativismo y mucho corazón

- 4. Nueva edición del Foro de Personas de MONDRAGON

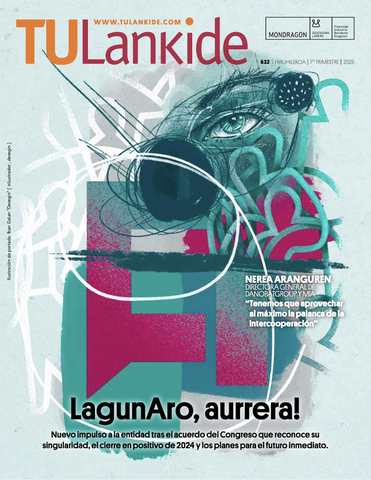

- 5. LagunAro concluye con nota 2024 y afronta con solidez sus retos de futuro

- 6. Fagor Arrasate suministra líneas de corte de acero a la mexicana Ternium

Eroski amortiza de manera anticipada el total de la deuda de su anterior acuerdo de financiación

Eroski reduce su nivel de endeudamiento y redefine su estructura de deuda. Este jueves EROSKI ha amortizado de manera anticipada la deuda vinculada a su anterior acuerdo de financiación, cubriendo los compromisos pendientes que tenían dos plazos de vencimiento, el 31 de julio de 2024 por un importe de 503 millones de euros y el 31 de julio del 2027 por un importe de 200 millones de euros.

Al mismo tiempo, este jueves ha cerrado la emisión de bonos anunciada en semanas anteriores. Se trata de bonos sénior garantizados, por un importe nominal de 500 millones de euros con inversores institucionales exclusivamente.

Optimización de la estructura financiera

Esta medida forma parte de la estrategia para optimizar su estructura financiera que pasa a dividir la deuda de EROSKI en diferentes instrumentos de deuda y que se concreta en un préstamo por importe de 35 millones de euros con vencimiento en 2025 suscrito con BNP Paribas y Deutsche Bank; otro préstamo por importe de 112,85 millones de euros con vencimiento en 2029 suscrito con Laboral Kutxa, Kutxabank, el ICO, SAREB, y Mondragon Inversiones; y la referida emisión de bonos con vencimiento en 2029.